به نظر میرسد بهرغم علائم و سیگنالهایی که از بازارهای کالایی بهخصوص در بخش پتروشیمی وجود دارد اما هنوز برخی مسوولان رکود در سطح این بازار و صنایع مرتبط با آن را در بخش پاییندست باور نکردهاند. این درحالی است که کاهش حجم معاملات در ماههای اخیر به صراحت از کاهش حجم تولید در صنایع تکمیلی خبر میدهد.

به نظر میرسد بهرغم علائم و سیگنالهایی که از بازارهای کالایی بهخصوص در بخش پتروشیمی وجود دارد اما هنوز برخی مسوولان رکود در سطح این بازار و صنایع مرتبط با آن را در بخش پاییندست باور نکردهاند. این درحالی است که کاهش حجم معاملات در ماههای اخیر به صراحت از کاهش حجم تولید در صنایع تکمیلی خبر میدهد.

به گزارش صنایع پلاستیک، با این حال برخی همچنان نپذیرفتهاند که رکود در بازار پلیمرها رسوخ کرده و این به معنی از دست رفتن حجم تولید و کاهش نرخ اشتغال در این صنعت بسیار مهم در کشور است که اتفاقا سهم بالایی از اشتغال و اقتصاد ملی را بهخود اختصاص میدهد. رکود در این صنعت به معنی تضعیف یک بازار بسیار مهم برای تولیدات پتروشیمی در کشور است آنهم در شرایطی که بازارهای جهانی هم وارد فضای رکودی شده و بنابراین بازارهای صادراتی هم فعلا چنگی به دل نمیزنند.

در گزارشهای پیشین نیز به این موضوعات اشاره کردیم که روزهای بسیار سختی را در بازارهای کالایی شاهد هستیم؛ آنهم در شرایطی که رشد گام به گام قیمت دلار نیمایی امکان کاهش نرخ در بازار را بهصورت دستساخته و بدون منطق محدود کرده و بازار با فرض رکود باید رشد قیمتها در بورسکالا را هم تحمل کند یعنی از این پس باید رکود تورمی را به مشکلات این بازار بیفزاییم.

در گذشته هم از نگرانیهای رکود در بازار پتروشیمیها سخن گفتیم و هم ذات قیمتگذاری بر پایه دلار نیمایی را در شرایط فعلی یک خطای بزرگ برشمردیم که اجازه خروج از رکود را نمیدهد. همه این حرفها را زدیم ولی تنها شاهد وخیمتر شدن اوضاع هستیم و بازهم باید هشدار داد که شرایط بدتر هم خواهد شد.

رخدادهای فعلی در بازار، اوضاع را به قدری دشوار ساخته است که خروج از این شرایط و بهبود مجدد حجم معاملات گویی به هفتهها زمان نیاز دارد. این درحالی است که بازارهای جهانی هم با ضعف تقاضا روبهروست ولی عدم افت جدی قیمت نفت خام بهصورت واقعی و حتی روانی، اجازه افت گسترده قیمتها را نمیدهد یعنی این شرایط شکننده میتواند به قیمت حذف بخشی از واحدهای تولیدی برجسته در جهان؛ یک فاز افت قیمت جدید را به همراه داشته باشد و اگر چنین شرایطی را شاهد باشیم قطعا شرکتهای بزرگ پتروشیمی در داخل نیز صدمات جبرانناپذیری را متحمل خواهند شد اگرچه از هماکنون نیز میتوان شواهدی از این ادعا را بهصورت نامحسوس رهگیری کرد. بازهم به اوضاعی رسیدهایم که باید تصمیمات بزرگ گرفت.

مشکل فعلی قیمتها نیست بلکه حجم تولید در صنایع تکمیلی و میزان معاملات مواد اولیه است. شاید بتوان برای روزهای آینده رشد قیمتها را مشاهده کرد ولی این رشد نرخ به معنی بهبود بازار نیست هرچند اگر حجم معاملات بهصورت مقطعی؛ اندکی بهبود یابد. معاملات نزدیک به ۴۰ هزار تن یا حتی نزدیک ۵۰ هزار تن در هفته مایه خوشحالی نیست و از رشد محدود حجم معاملات نمیتوان بهبود بازار را (برای هفته جاری) تحلیل کرد، آنهم در شرایطی که متوسط حجم معاملات هفتگی در سال گذشته نزدیک به ۶۳ هزار تن بوده است ۸ هفته است که بازار پلیمرهای بورسکالا چنین رقمی از معاملات را بهخود ندیده بود.

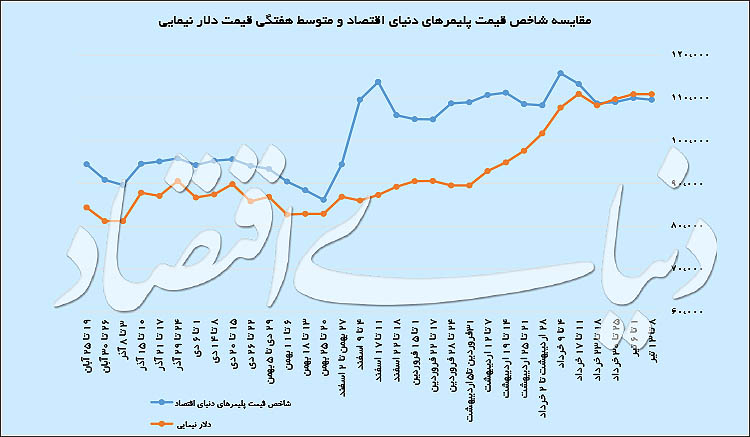

کاهش محدود «شاخص قیمت پلیمرهای دنیای اقتصاد»

بهرغم ثبات قیمتهای پایه در هفته گذشته در بورسکالا، باز هم شاخص قیمت پلیمرهای دنیای اقتصاد ۳۸/ ۰ درصد کاهش یافت که این افت در کنار کاهش حجم معاملات نشان میدهد که اندک رقابت برای خرید هم در این بازار تقلیل یافته است. این درحالی است که ۳ هفته اخیر «شاخص قیمت پلیمرهای دنیای اقتصاد» تغییر ناچیزی داشته است ولی متوسط هفتگی دلار نیمایی افزایش گام به گام را تجربه میکند آن هم در شرایطی که قیمتهای جهانی تا هفته گذشته نسبتا کاهشی بوده است. از سوی دیگر قیمت دلار نیمایی بهصورت نسبی هر هفته نزدیک به یک درصد افزایش مییابد و این رشد مستمر به معنی اعمال دستوری یک سیگنال افزایشی به بازار پلیمرهاست آن هم در شرایطی که متوسط قیمت دلار آزاد تغییر چندانی نداشته ولی میل به کاهش نرخ را هم مخفی نکرده است.

این روند کلی به این معنی است که قیمتهای پایه در بورسکالا افزایشی بوده و احتمالا این روند ادامه خواهد داشت ولی قیمتهای پایانی کشف شده در این بازار و همچنین شاخص قیمت پلیمرهای دنیای اقتصاد افزایش کمتری داشته است. در کنار افت نسبی حجم معاملات در هفتههای اخیر، این روند را میتوان سیگنالی واقعی از محدود شدن رقابت در بورسکالا و کاهش جذابیت خرید بهشمار آورد. برای هفته جاری شاید شاهد رشد «شاخص قیمت پلیمرهای دنیای اقتصاد» باشیم ولی این رشد چندان هم جذاب نخواهد بود

. آخرین قیمت دلار نیمایی در تعیین قیمتهای پایه در بورسکالا کمتر از ۱۱ هزار و ۱۰۰ تومان بوده اما تا لحظه تنظیم این گزارش این نرخ در سامانه نیما برای کمترین قیمت متوسط هفتگی بیش از ۱۱ هزار و ۳۰۰ تومان است و شاید حتی این رقم در روزهای آینده باز هم افزایش یابد. همین داده را میتوان دلیلی برای احتمال رشد قیمتهای پایه بهشمار آورد ولی در ضعف تقاضا نمیتوان چندان هم به این سیگنال خوشبین بود.

کاهش مجدد حجم معاملات پلیمرها

در هفته گذشته حجم معاملات هفتگی پلیمرها در بورسکالا بیش از ۱۵ درصد کاهش یافت تا در نهایت رقمی نزدیک به ۴۰ هزار و ۵۰۰ تن پلیمر در بازار فیزیکی (اصلی) بورسکالا به فروش رسیده باشد. این درحالی بود که حجم عرضهها با ۵/ ۲ درصد کاهش روبهرو شد و به نزدیکی ۸۵ هزار و ۷۰۰ تن رسید.

البته این کاهش حجم عرضه را باید در کنار حجم بالای معاملات مچینگ (نقدی – مچینگ) مورد بررسی قرار داد یعنی باز هم با عرضههای گستردهای در این بازار روبهرو هستیم. بهعنوان مثال حجم عرضه متوسط هفتگی سال گذشته کمتر از ۷۲ هزار تن بود که نشان میدهد حجم عرضه هفته گذشته رقم بالا و البته جذابی بهشمار میرود. این شرایط درحالی بود که حجم تقاضا با ۲۲ درصد افت هفتگی به نزدیکی ۵۷ هزار تن رسید که کمترین حد در ۳ هفته اخیر بوده و یکی از کمترین حجمهای تقاضا در ماههای اخیر بهشمار میرود.

از ویژگیهای مهم معاملات در هفته گذشته برتری محسوس حجم عرضهها بر حجم تقاضا بود یعنی در برابر هر تن عرضه تنها ۶۶/ ۰ تن تقاضا به ثبت رسیده است که خود چهرهای تمامنما از رکود بهشمار میرود. همچنین در هفته گذشته تنها ۳/ ۴۷ درصد از عرضهها مورد معامله قرار گرفته است که یک سیگنال بسیار منفی برای بازار است.

ضعف تقاضا در بازار آزاد پلیمرها

افت مستمر قیمتها در روزهای اخیر در بازار آزاد پلیمرها در کنار برخی دادههای جانبی در بازار به معنی ضعف تقاضا و بیموامید از دورنمای قیمتها تعبیر میشود. با توجه به نوسان قیمت دلار آزاد و پایینبودن تقاضای داخلی و همچنین ضعف نقدینگی در بازار در کنار کمرونق بودن صادرات محصولات نهایی به کشورهای همسایه و همچنین فقدان تقاضای موثر در بازار آزاد برای مصنوعات پلیمری و البته مشکلات موجود در پروژههای عمرانی دولتی یا حتی پروژههای کوچک و بزرگ در بخش خصوصی باید گفت که نگرانی از تداوم ضعف تقاضا وجود دارد.

شاید با تجربه چند تکانه قیمتی در بورس و بازار یا تحریک روانی بازار از سمت قیمت دلار آزاد بتوان انتظار ثبت محرکهایی از نوسان قیمت در بازار داخلی داشت ولی این موارد نه تنها قدرتنمایی چندانی ندارند بلکه میتواند به عقبنشینی جدید خریداران منتهی شود آنهم در وضعیتی که امیدی به بهبود تقاضای موثر برای محصولات نهایی نیست. تجربه نشان داده که از زمان ورود به رکود تا خروج کامل از آن بین ۲ تا ۲ ماه و نیم زمان نیاز داریم و اگر در بخشهای مدیریتی و تصمیمسازی اتفاق خاصی رخ ندهد شاید خروج کامل از رکود باز هم به یک تا یک ماه و نیم دیگر زمان نیاز داشته باشد یعنی شهریورماه شاید زمان خودنمایی جرقههای اصلی خروج از رکود باشد.

این داده را باید بسیار مهم ارزیابی کرد زیرا به معنی مشکلات فزاینده در بنگاههای تولیدی بوده و ممکن است با افزایش مشکلات مالی، نگرانیهای جدیدی را شاهد باشیم که یکی از تبعات آن افزایش نرخ بیکاری همگام با کاهش حجم تولید در صنایع تکمیلی درحوزه پتروشیمی خواهد بود.

سادهترین راهکارهای خروج از رکود

در شرایط فعلی شاهد هستیم که قیمتها همگام با تقابل عرضه و تقاضا کاهش پیدا نمیکند که البته دلیل اصلی آن را باید در تعیین کف قیمتی به کمک دلار نیمایی جستوجو کرد؛ یعنی با رشد قیمت دلار نیمایی، قیمتهای پایه نیز جایی برای کاهش نرخ جدی نداشته و یک کف قیمت بنیادین برای بازار تعریف شده است که در گذشته به این واقعیت اشاره کرده بودیم و هماکنون تبعات آن را در کاهش حجم معاملات مشاهده میکنیم.

کاهش قیمتها در بورسکالا میتواند محرکی برای افزایش تقاضا باشد مخصوصا برای کالاهایی که قیمت مواد اولیه بر قیمت تمام شده تولیدات اثر بیشتری دارد. در این شرایط شاید شرکتهای پتروشیمی با اعمال بیشتر تخفیف یا فروش اعتباری بتوانند حداقل تقاضای موجود در بازار را به دام بیندازند و حجم فروش خود را افزایش دهند؛ شاید این کار از عهده مدیر جدید عملیات بازار بورسکالا بیش از سایرین بر بیاید.