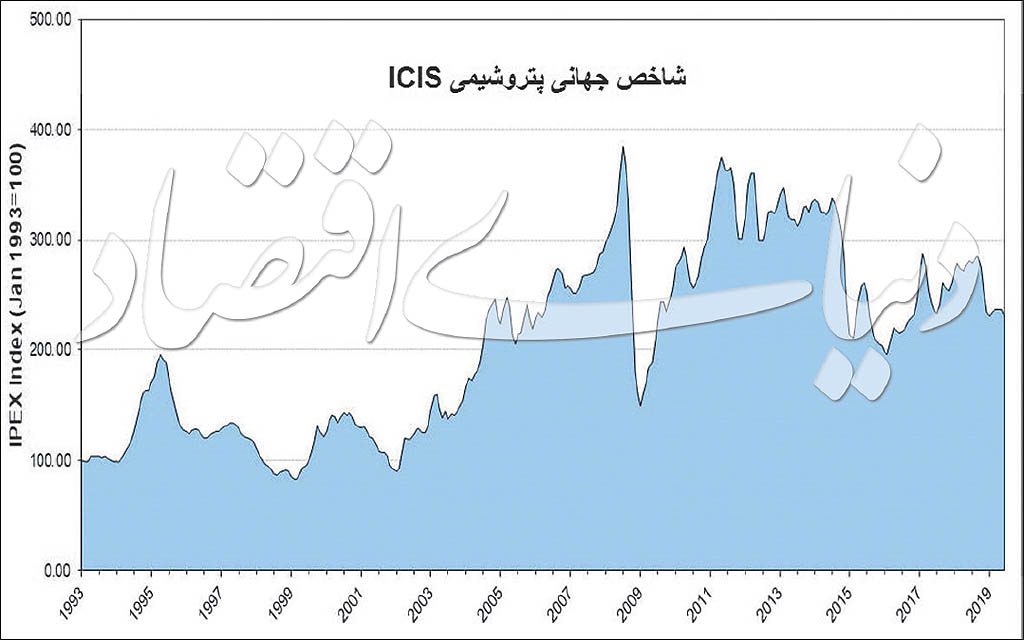

مووسسه S&Pglobal اخیرا در گزارشی با بررسی وضعیت اقتصاد جهان در نیمه دوم سال ۲۰۱۹ به تجزیه و تحلیل مهمترین ریسکهایی پرداخته که بازار محصولات پتروشیمی با آنها دست و پنجه نرم میکند.

به گزارش صنایع پلاستیک، به نقل از این منبع خبری و تحلیلی، اختلافات تجاری بین ابرقدرتهای دنیا بر سر تعرفه و نرخ ارز از یکسو و تاثیرگذاری مجتمعهای پتروشیمی و پتروپالایشگاههای بزرگی که چین در سالهای اخیر ساخته و در مدار تولید قرار میگیرند از سوی دیگر جهت و جریان عرضه و تقاضا را در نیمه دوم سالجاری تغییر خواهد داد.

این گزارش ظهور این مجتمعها و پتروپالایشگاهها را عاملی بسیار موثر بر عرضه محصولات پتروشیمی میداند و معتقد است این مساله بخش زیادی از تقاضای چین را در آینده پاسخ گفته و آن را از واردات این محصولات تا حدی بینیاز میکند و این دو موضوع میتواند باعث آشفتگی در بازار جهانی محصولات پتروشیمی شود که نشانههای آن از نیمه دوم امسال قابل رویت خواهد بود.

تولیدکنندههای جدید چینی از یکسو و افزایش ظرفیتهای تولید در جنوب شرق آسیا و کشورهای دیگر از سوی دیگر در زنجیرههای کلیدی عرضه بالادستی محصولات پتروشیمی و تامین آسانتر تقاضای صنایع پاییندست در این مناطق بسیار موثر خواهد بود. این موضوع روی جریانهای تجاری محصولات پتروشیمی تاثیر خواهد گذاشت و همین مساله قیمتها و حاشیه سود تولیدکنندهها را دستخوش تحول خواهد ساخت و واضح است تغییرات قیمتی و سود میتواند اثرات ثانویه بر سطوح تولید و عرضه بگذارد.

کارشناسان معتقدند این روند در نیمه دوم سالجاری حتما بروز و ظهور خواهد کرد و بازار نشانههای مهمی از این تغییر را در ماههای آینده تجربه خواهد کرد. علاوه بر این اختلافات تجاری گسترده بین آمریکا و چین و همچنین مکزیک که با ایجاد تعرفههای مختلف و سنگین همراه بوده روی مسیرهای تجاری محصولات پتروشیمی اثر گذاشته و آنها را تغییر داده است. گفته میشود این تغییرات در مسیر حرکت محصولات باعث شده بازارهای جدید درگیر تجارت آنها شوند و البته احتمال ایجاد اختلال در زنجیره تامین مواد اولیه صنایع پاییندستی در برخی کشورها نیز بهدلیل افزایش هزینههای حملونقل یا بسته بودن طولانیمدت برخی مسیرها تقویت شده و همه این موارد در نیمه دو سالجاری برای بازار محصولات پتروشیمی نگرانکننده است.

تجربه نیمه اول

اما آنچه در نیمه اول سالجاری شاهد آن بودیم روند عمومی کاهش قیمت در بازار جهانی محصولات پتروشیمی بود که همچنان احتمال میرود با توجه به موضوعاتی که اشاره شد باز هم ادامه یابد؛ بهخصوص آنکه پیشبینیهایی از کاهش تقاضا در برخی مناطق اروپا و آسیا بهدلیل کاهش سطح رشد اقتصادی در این مناطق پیشبینی میشود که همه این موارد میتواند بازار را با کاهش قیمت روبهرو کند و در این شرایط باید دید تولیدکنندهها بهخصوص تولیدکنندههای جدید چینی چه سناریوهایی را در پیش خواهند گرفت.

همچنین باید به این موضوعات مسائل ژئوپلیتیک خاورمیانه به خصوص تحریمها در ایران را نیز اضافه کنیم. اکنون بهدلیل کاهش دسترسی به نفت ایران تامین مواد اولیه برای پتروشیمیها و پالایشگاهها سختتر شده است از طرفی تولید اولفین با استفاده از شیل باعث شده تا جایگاه ایالاتمتحده در قیمتگذاری محصولات پتروشیمی از طریق عرضههای بالاتر این محصولات تقویت و این کشور در حوزه این محصولات برجسته شود. از طرف دیگر توسعه شیوههای تولید محصولات پلیمری از محل مواد اولیه بازیافتی موضوع دیگری است که روی سطح عرضه این محصولات اثر گذاشته و حتی پیشبینی میشود تا آخر امسال روند فزایندهای را تجربه کند.

بخشی از این مساله بهدلیل کاهش هزینههای تولید دارای توجیه اقتصادی است اما از آن مهمتر فشار فعالان محیط زیست به تولیدکنندگان برای اتخاذ سیاستهای تولیدی زیست محیطی است. این فشارها نه تنها در بخش تولید محصولات پتروشیمی و پلیمری بلکه در سایر بخشها نیز روند فزایندهای به خود گرفته بهطوری که در فولاد و محصولات معدنی نیز شاهد برنامهریزی تولیدکنندگان برای استفاده از روشهایی است که مصرف کربن را کاهش داده و از سوختهای پاک مثل برق یا گاز در مسیر تولید استفاده شود.

بازار بنزن در نیمه دوم سال

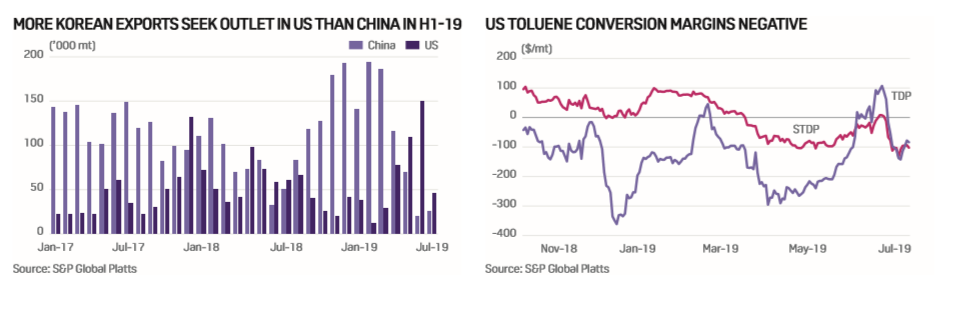

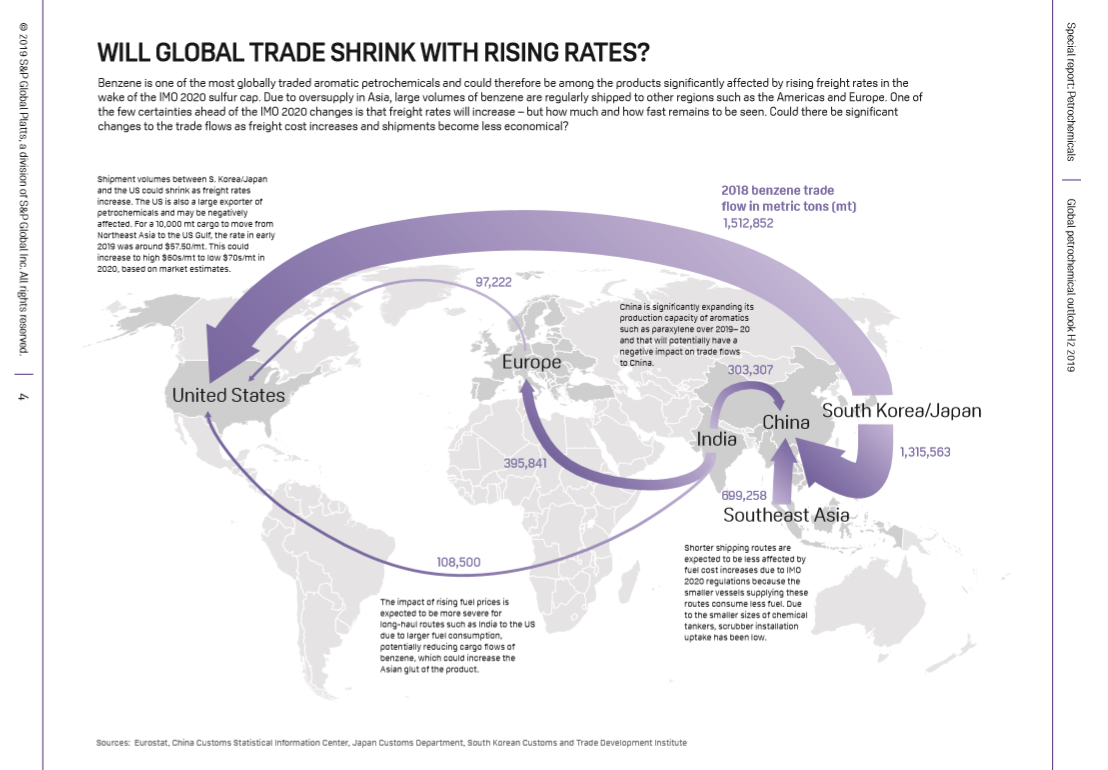

در این بین یکی از محصولاتی که در این گزارش بهطور ویژه به آن پرداخته شده بنزن است. رشد عرضه بنزن در آسیا بهدلیل سیاستهای ایالاتمتحده در قبال چین همچنان نامشخص است. تجارتپذیری برای این محصول یکی از ویژگیهای اصلی آن محسوب میشود و بازارهای جهانی بنزن به شدت روی تعرفهها و سیاستهای تجاری حساس هستند.

بررسی سه ماهه دوم ۲۰۱۹ نشان میدهد بهرغم سیاستهای سفت و سختی که آمریکا در پیش گرفته اما تجار از آسیا و اروپا بهدنبال خرید بنزن از این کشور بودهاند و موفقیتهایی نیز کسب کردهاند که این نشان میدهد تقاضا برای این محصول هنوز بالا است. برخلاف ایالاتمتحده، اما حجم واردات چین برای این محصول در نیمه اول ۲۰۱۹ کاهش یافته بهطوریکه آمارها نشان میدهند این کشور در ماه مه تنها ۱۳۲ هزار تن بنزن وارد کرده که ۶۰ درصد در مقایسه با ژانویه کاهش یافته است.

با حرکت به سمت نیمه دوم سال، پیشبینی میشود تقاضا در چین کمی پویاتر از قبل شود اما ممکن است تقاضا در آمریکا کمی کاهش یابد. بنابراین آمارها به خصوص در سه ماه چهارم سالجاری متفاوتتر خواهد بود. سوالی که S&Pglobal مطرح میکند آن است که آیا ایالاتمتحده به پشتیبانی از تقاضای بنزن جهانی ادامه خواهد داد؟ این گزارش با اشاره به اینکه سهم تولید داخلی در این کشور برای پاسخگویی به تقاضا تا پایان سال محدود است میگوید مواد اولیه مورد نیاز برای تولید بنزن (تولوئن) در برخی مناطق سختتر تامین میشود و برخی واحدهای تولیدی یا تعطیل شدهاند یا با ظرفیتهای پایینتر کار میکنند بهطوریکه تقریبا تولید ۲ میلیون تن بنزن در آمریکا تحتتاثیر قرار گرفته است. در چنین شرایطی احتمالا آمریکا سیاستهای سختگیرانهای را در حوزه تجاری در پیشبگیرد یا شرایط را برای واردات تسهیل کند. با توجه به اینکه یکچهارم بنزن تولید شده در آمریکا با استفاده از ماده اولیه تولوئن تولید میشود، هرگونه تغییر قیمت تولوئن میتواند روی قیمت و تولید بنزن اثر منفی بر جا بگذارد.

از طرفی بهدلیل فصلی بودن مصرف بنزن در آمریکا تقاضا برای تولوئن در تابستان بهشدت افزایش مییابد و بنابراین از قیمت تولوئن به خوبی حمایت شده و حاشیههای سود آن برای تولیدکنندگان افزایش مییابد اما با شروع سه ماهه چهارم سال، به ناچار این تقاضا از بین میرود و قیمت تولوئن تحتفشار کمتری قرار میگیرد. با راهاندازی پالایشگاههای بزرگ در چین، انتظار میرود حجم واردات بنزن در این کشور کاهش یابد، اما تا چه میزان نامشخص است.

تولیدکنندگان پاییندست متقاضی بنزن به احتمال زیاد به واردات بنزن از تولیدکنندگان سنتی در آسیا ادامه خواهند داد و این مساله روی قیمتها و فرصتهای آربیتراژی اثر میگذارد. با این حال راهاندازی واحدهای تولیدی در مناطق مختلف چین میتواند نیاز این کشور را تا حدی برطرف سازد اما انتظار نمیرود تا پایان سال این اتفاق عملی شود. در سایر بازارها نیز وضعیت چین تعیینکننده است.

نگرانیهای چین

گزارشهای منتشر شده نشان میدهند ظرف ۵ سال آینده چین تولید اتیلن خود را ۸/ ۲۷ و ظرفیت پروپیلن را ۱/ ۴۳ میلیون تن و پارازایلین را ۲/ ۱۹ میلیون تن در سال افزایش خواهد داد. بخشی از این میزان تغییرات تا پایان امسال آغاز میشود بنابراین باید گفت چین بسیار در روند بازارهای پتروشیمی در سالهای پیشرو تاثیر خواهد داشت.

این صنعت بهخصوص در آسیا دستخوش اصلاحات گسترده میشود و ساختار بازارهای وارداتی این محصولات را دچار تحول میکند و الگوی عرضه را نیز تغییر خواهد داد. البته نگرانیهایی هم در این بین وجود دارد و این تصور که محدودیتی در تولیدات نفتی، پتروشیمی و پالایشی نیست صحت ندارد.

بهعنوان مثال سینوپک اخیرا در گزارشی اعلام کرد که درآمدش در نیمه اول سال ۷/ ۲۴ درصد کاهش یافته است که کاهش قیمت و افت تقاضا برای محصولات نفتی و پتروشیمی این شرکت عامل آن بوده است. این شرکت در ۶ ماهه اول ۴۲/ ۴ میلیارد دلار درآمد داشته است. مدیران این شرکت میگویند کاهش رشد اقتصادی چین و کاهش فروش خودروهای دیزلی و بنزینی در این کشور در نیمه اول سال باعث شده تولید برخی فرآوردهها نیز کاهش یابند و این موضوع هم در کاهش درآمدها تاثیر داشته است.

سود این شرکت نیز ۶/ ۲۹ درصد در مقایسه با ۶ ماهه سال ۲۰۱۸ کاهش یافته و این موضوعات در مجموع بر نگرانیها افزوده است. چین بنا بر گزارشها پایینترین نرخ رشد را در ۲۷ سال گذشته تجربه میکند. سایر متغیرها مانند شاخص خرید مدیران یا شاخص تولیدات صنعتی آن نیز با افت قابلتوجهی روبهرو شده است. این موضوعات باعث شده تا تولیدکنندگان داخلی و فروشندگان خارجی که مواد اولیه را در اختیار این کشور قرار میدهند با نگرانیهای بزرگی دست و پنجه نرم کنند. تولیدکنندگان چینی میگویند سودهایی که شرکتهای پتروشیمی در سالهای اخیر کسب کرده بودند بار دیگر تکرار نمیشود. بهعنوان مثال قیمت هر تن پارازایلین به ۳۲۰ دلار رسیده درحالیکه پارسال همین موقع بین ۶۰۰ تا ۷۰۰ دلار معامله میشد.

یک مدیر بخش پتروشیمی در این رابطه میگوید قیمت خیلی از محصولات به همین شکل کاهش یافته است و حتی پیشبینی میشود در سال ۲۰۲۰ کاهش بیشتری را تجربه کند. به گفته وی شاید این موضوع برای صنایع پاییندستی یک فرصت خوب محسوب شود اما تعادل قیمتی در کل زنجیره و توجیهپذیری طرحهای مهم پتروشیمی را که سهام آنها در بورسهای این کشور به فروش میرود کاهش داده است. یکی از این شرکتها اعلام میکند که سود سه ماهه آن ۸۰ درصد افت کرده است و این موضوع باعث نگرانی تولیدکنندگان شده است.

اما سووالی که مطرح میشود آن است که در چنین شرایطی تکلیف تولیدکنندگانی مانند ایران چگونه خواهد بود؟ متاسفانه همانطور که پیش از این نیز در گزارشهای متعدد گفتهایم پتروشیمی در منطقه خاورمیانه با محوریت عربستان و امارات شرایط متفاوتی را در پیش گرفته و روند پرشتابی را تجربه میکند؛ با این حال تحریم پتروشیمی ایران میتواند یک مانع در برابر این سیل عظیم پیشرفت جهانی برای کشورمان باشد. این موضوع باید برطرف شود و مجتمعهای پتروشیمی ایرانی که توانایی بالایی از خود در سالهای گذشته حتی سالهای تحریم نشان دادهاند، بتوانند در این رقابت توان خود را افزایش داده و موفق عمل کنند.